Ostatnie lata w gospodarce światowej są pod wpływem nieprzewidywalnych zdarzeń, które zmuszają producentów do korekty planów ekonomicznych i podejmowania działań zapobiegawczych. Wdawałoby się, że powolne wychodzenie z pandemii Covid-19 przywróci równowagę gospodarczą na świecie, tymczasem wraz z początkiem 2022 roku wojna wywołana przez Rosję w Ukrainie przyniosła nowe zaburzenia w światowej gospodarce. Jak przewidują analitycy z Międzynarodowego Funduszu Walutowego sytuacja ekonomiczna na świecie pogorszy się jeszcze w 2023 roku z powodu słabszej aktywności gospodarczej Chin, USA i Europy, które to obszary są głównymi siłami napędowymi globalnego wzrostu gospodarczego. Szczególnie Europa może spodziewać się wyraźnego zwolnienia tempa wzrostu gospodarczego i nadal wysokiej inflacji. Głównym powodem tej sytuacji jest wysokie uzależnienie od rosyjskich paliw kopalnych oraz polityka Rosji prowadząca do kryzysu energetycznego. Scenariusz na 2023 rok będzie w dużej mierze zależał od rozwoju sytuacji w Ukrainie, a także w Chinach, po rezygnacji władz z polityki zero-Covid.

Polski przemysł również nie może zaliczyć 2022 roku do udanych z powodu wysokiej inflacji, trudnych warunków gospodarczych, spadku produkcji w wielu obszarach oraz zmniejszenia się liczby nowych zamówień. Z kolei malejąca produkcja przemysłowa i zmniejszający się portfel zamówień doprowadziły do redukcji zatrudnienia i zmniejszania aktywności zakupowej przez firmy produkcyjne. Co prawda spadki produkcji i ilości nowych zamówień były coraz łagodniejsze w ostatnich miesiącach 2022 roku, to jednak w porównaniu z rokiem 2021 o 30% wzrosła liczba firm niewypłacalnych. Jak podaje GUS w listopadzie 2022 produkcja wzrosła w 19 spośród 34 działów przemysłu (o jedenaście mniej niż w połowie poprzedniego roku) między innymi w produkcji maszyn, urządzeń elektrycznych, pojazdów samochodowych i przyczep, wyrobów elektronicznych, wyrobów z metali, czy artykułów spożywczych, a spadła w 14 działach. Dodatkowo brak realizacji kamieni milowych przez Polskę i wstrzymanie wypłat z Krajowego Planu Odbudowy (KPO) pogarsza sytuację gospodarczą w kraju, zmniejszając jej odporność na pojawiające się kryzysy.

O ile eksperci z NBP przewidują wzrost PKB w 2022 roku o 4,7%, to już w 2023 roku prognozują spadek dynamiki realnego PKB do około 0,5% i wzrost do 2,8% w roku 2024. Tak niski wzrost PKB w bieżącym roku będzie głównie spowodowany dużym spadkiem w pierwszym kwartale, a w kolejnych kwartałach przewiduje się już ożywienie i powolny wzrost PKB. Już od listopada 2022 notowany jest wzrost wskaźnika PMI (Purchasing Managers Indeks) pokazujący poprawę nastrojów, jednak wskaźnik ten jest nadal poniżej poziomu neutralnego 50,0%.

Polski przemysł opakowaniowy jest jednym z większych w Europie, ustępując miejsca tylko producentom z Niemiec, Włoch, Francji i Holandii.

Jak podają analitycy Santander Bank Polska, branża opakowań w Polsce po udanym roku 2021 rejestruje wzrost wartości produkcji sprzedanej o około 19,4% z tym, że cały wzrost spowodowany był wzrostem cen produktów. Jeśli z przedstawionych danych odjąć wzrost cen, okazuje się, że od połowy roku rejestrowana jest ujemna dynamika produkcji, a popyt słabnie. Według raportu Santander Bank Polska najszybciej rośnie sprzedaż opakowań drewnianych i metalowych (około 40%), opakowań szklanych (18-20%), opakowań papierowych i tekturowych (16-18%) oraz z tworzyw sztucznych (13-15%). Rosnący koszt energii, gazu oraz surowców skutkuje malejącymi marżami producentów opakowań, a malejący popyt nie pozwala na zwiększanie cen. Największymi odbiorcami opakowań są w Polsce firmy z przemysłu spożywczego i napojów, które zużywają około 60% opakowań, następnie przemysł kosmetyczny z udziałem około 12% oraz przemysł farmaceutyczny z udziałem około 8%. Pozostałe 20% opakowań wykorzystywane jest przez inne branże takie jak przemysł meblowy, branża artykułów technicznych i sprzętu domowego, a także e-handel i inne branże.

Istotnym elementem rozwoju branży opakowaniowej są inwestycje, które w 2021 roku osiągnęły rekordową wartość w porównaniu z poprzednimi latami. Dodatkową szansą dla rozwoju sektora opakowaniowego mogą być nowe regulacje prawne oparte na wymaganiach unijnych, dotyczących przystosowania opakowań do ponownego użycia i recyklingu począwszy od etapu ich projektowania. Te działania będą wspierane środkami finansowymi z Unii Europejskiej poprzez dedykowane programy pomocowe. Dodatkowym atutem może tutaj być duże rozdrobnienie polskiego przemysłu opakowaniowego, dzięki czemu wiele firm z sektora MŚP będzie mogła skorzystać ze środków skierowanych do tej grupy przedsiębiorstw nie czekając na uwolnienie środków z KPO.

Uwzględniając najważniejsze wytyczne dla branży opakowaniowej możemy spodziewać się w następnych latach przede wszystkim opakowań produkowanych zgodnie z zasadą zrównoważonego rozwoju, czyli nie szkodzące środowisku i jednocześnie wygodne i dobrze chroniące pakowany produkt. W przygotowaniu są akty prawne opisujące w jakiej części dane opakowanie z tworzywa sztucznego wyprodukowane ma być z surowców pochodzących z recyklingu. Np. dla butelek PET współczynnik ten wynieść ma odpowiednio 30% od 1 stycznia 2030 roku oraz 65% od początku roku 2040. Z kolei od 2030 roku obowiązywać mają również kryteria odpowiedniego dopasowania opakowań do produktu tzw. współczynnik pustej przestrzeni w opakowaniu będzie mógł wynieść maksymalnie 25% objętości. Nowe przepisy wprowadzą także obowiązek informowania na etykiecie opakowania, co należy zrobić z opakowaniem po jego użyciu. Wymagania te będą takie same w całej Unii Europejskiej, aby ułatwić selektywną zbiórkę odpadów. Poza wspomnianymi wytycznymi wiele innych czynników związanych z kontrolą łańcucha dostaw, serializacją czy bezpieczeństwem produktu znajdzie swoje odzwierciedlenie w projektowaniu odpowiednich opakowań, a w konsekwencji również w produkcji odpowiednich maszyn pakujących.

Nieodłączną częścią branży opakowaniowej są maszyny pakujące, spójrzmy więc jak kształtował się rynek maszyn pakujących po drugim roku pandemii Covid-19. Analiza została przeprowadzona w oparciu o dane Eurostat za rok 2021. Dane za rok 2022 są jeszcze nie dostępne.

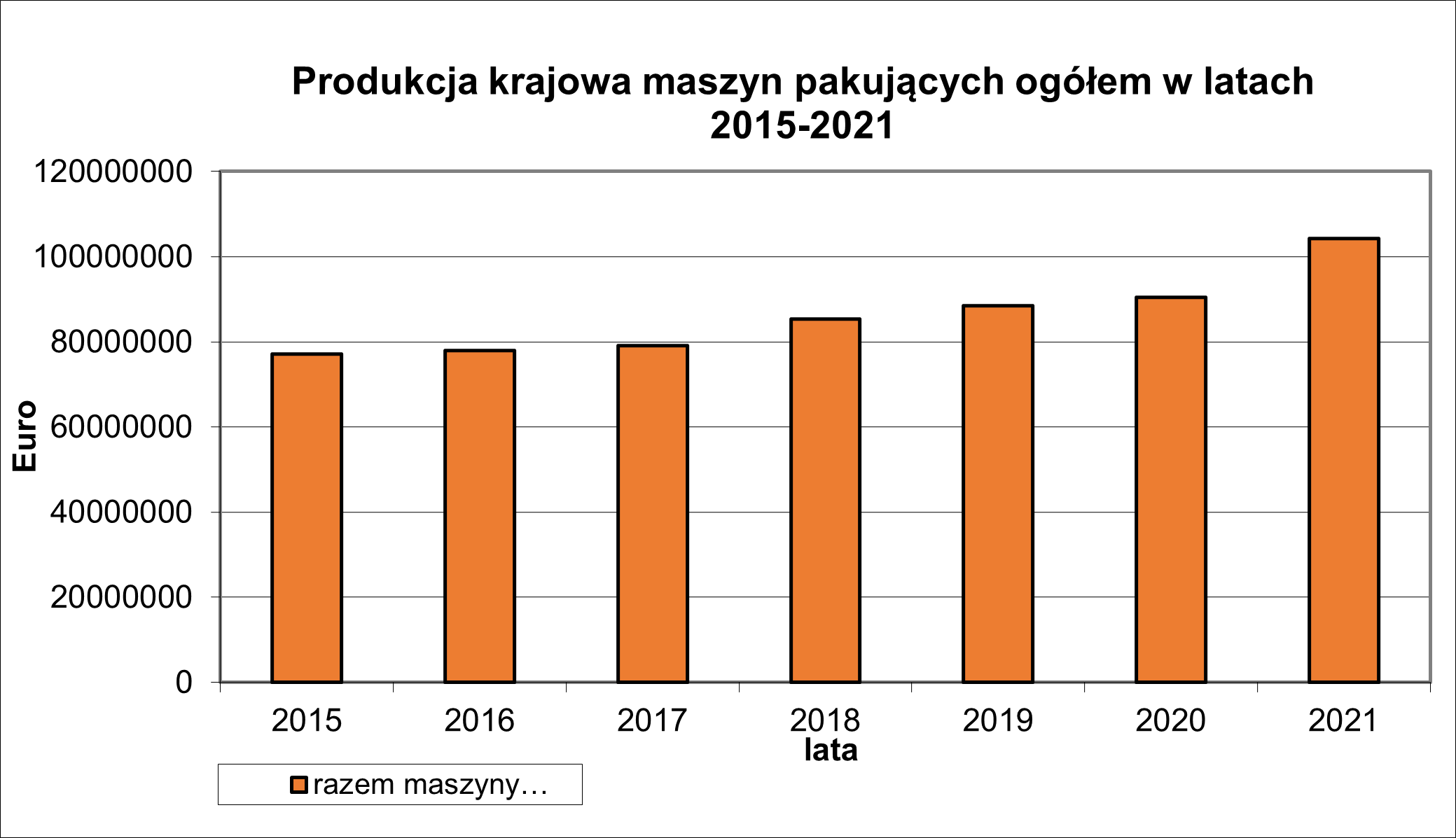

Wykres Fig.1 pokazuje jak kształtowała się produkcja krajowa maszyn pakujących ogółem w latach 2015-2021. Przez cały ten okres obserwujemy coroczny wzrost wyprodukowanych w Polsce maszyn pakujących. Po pierwszym roku pandemii na koniec 2020 roku zanotowano wzrost rzędu ponad 2%, a po drugim roku pandemii na koniec 2021 roku wzrost produkcji krajowej wyniósł ponad 15%, osiągając wartość 104,3mln Euro. Był to najwyższy wzrost na przestrzeni analizowanego okresu, prawie dwukrotnie przewyższający największy przyrost z 2018 roku. Z analizy wynika, że pandemia Covid-19 nie wpłynęła na obniżenie wartości produkcji krajowej w 2021 roku, a może właśnie miała wpływ na jej rekordowy wzrost w związku ze spadkiem importu i koniecznością uzupełnienia potrzeb w zakresie urządzeń pakujących na rynku wewnętrznym produkcją krajową.

Fig.1 Źródło: Eurostat oraz obliczenia własne

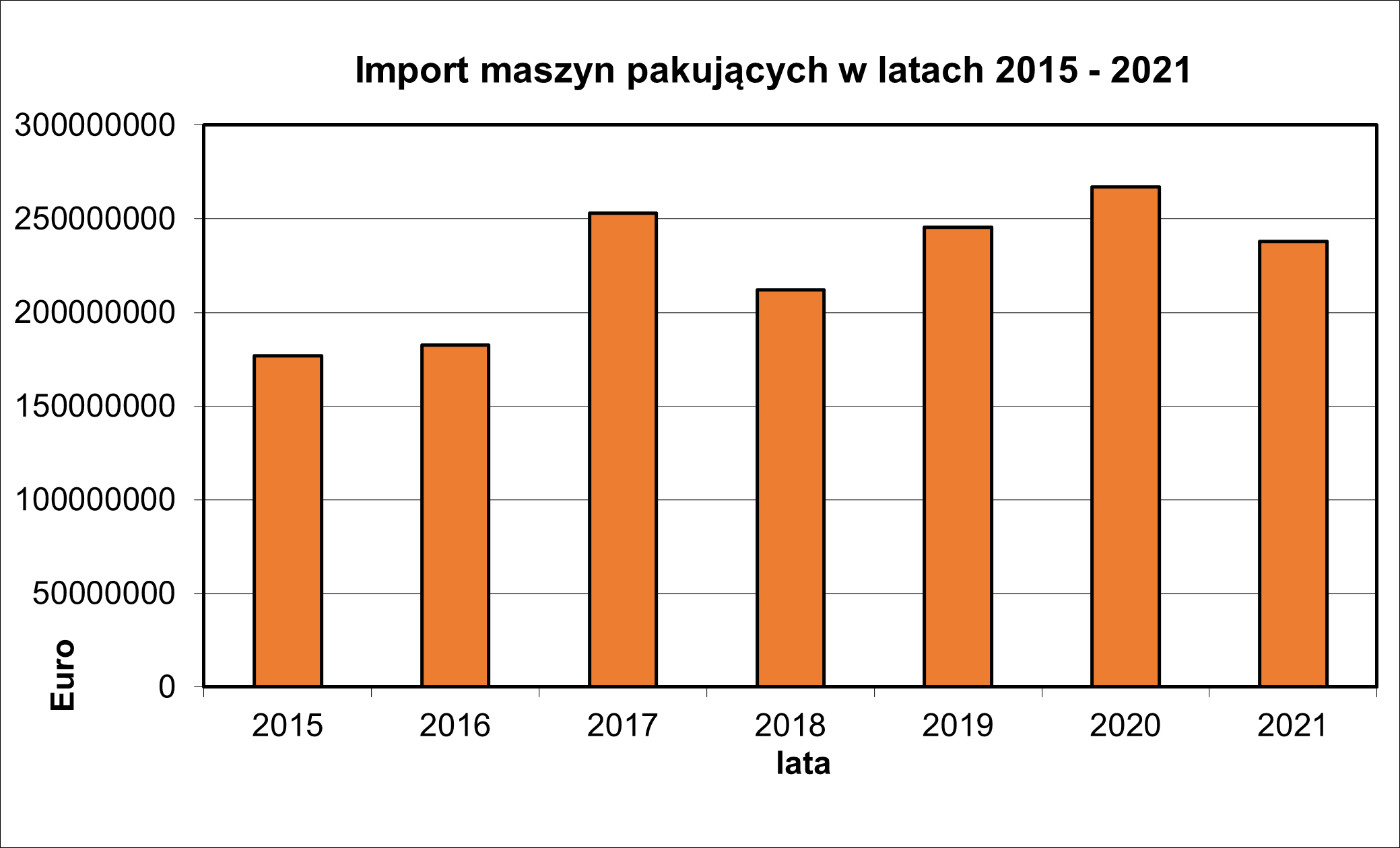

Na wykresie Fig.2 przedstawiono dane o imporcie maszyn pakujących w latach 2015-2021, który po trzech kolejnych latach wzrostów odnotował w roku 2021 spadek o ponad 10% w stosunku do roku 2020, osiągając wartość 237,9 mln Euro . W tym przypadku pandemia Covid-19 miała wpływ na zmniejszone zakupy maszyn pakujących, ponieważ w pierwszym roku pandemii produkcja maszyn pakujących u naszego największego dostawcy jakim są Niemcy

Fig.2 Źródło: Eurostat oraz obliczenia własne

spadła o około 10% i wzrosła o około 7% w następnym roku. W 2021 roku spadła również o kilka procent produkcja włoskich maszyn pakujących, a włoscy producenci wraz z niemieckimi wytwórcami urządzeń pakujących są największymi eksporterami tych maszyn na cały świat. Tylko te dwa kraje pokrywały ponad połowę polskiego importu maszyn w tej branży, więc spadek produkcji oraz eksportu w tych krajach skutkował zmniejszeniem zakupów zagranicznych w Polsce. Częściowo ten spadek zrekompensowany był zakupami od krajowych producentów, a z drugiej strony pod wpływem pandemii, zmniejszyło się zapotrzebowanie w kraju na urządzenia pakujące.

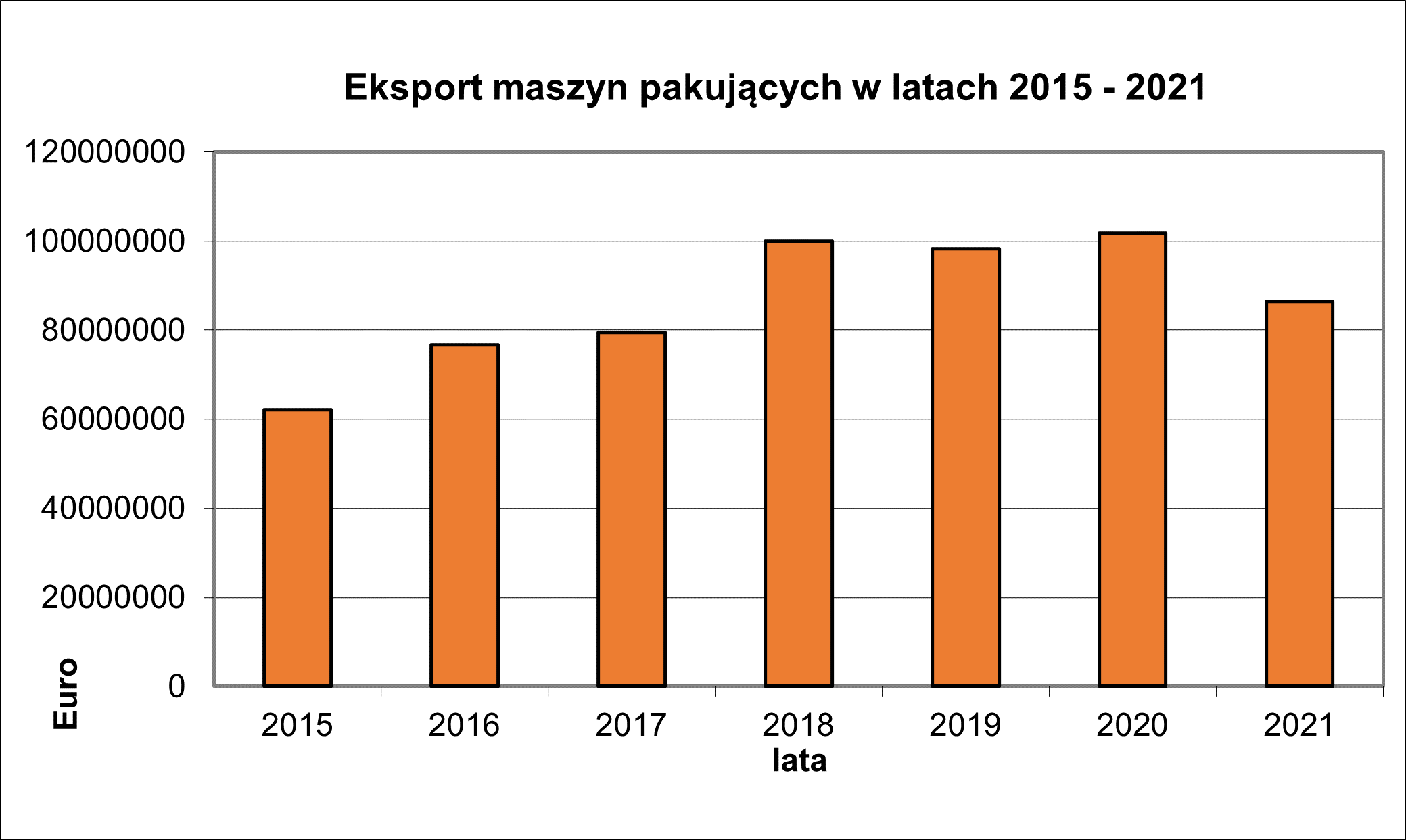

Kolejny wykres Fig.3 obrazuje wyniki polskiego eksportu maszyn pakujących w tych samych latach. Z wykresu wynika, że po trzech latach utrzymywania się eksportu maszyn pakujących na podobnym poziomie około 100 mln Euro w roku 2021 nastąpił spadek sprzedaży eksportowej o 15% w stosunku do roku 2020. Prawdopodobnie spowodowane to było z jednej strony pandemią i spadkiem inwestycji na naszych tradycyjnych rynkach eksportowych, a z drugiej strony wojną w Ukrainie i restrykcjami w stosunku do Rosji i Białorusi, które to kraje wcześniej były dużymi odbiorcami polskich maszyn pakujących. Wzrost sprzedaży na rynkach zagranicznych będzie zależał w następnych latach od rozwoju sytuacji ekonomicznej na świecie i na naszych tradycyjnych rynkach eksportowych, a także od dalszych wydarzeń w Ukrainie.

Fig.3 Źródło: Eurostat oraz obliczenia własne

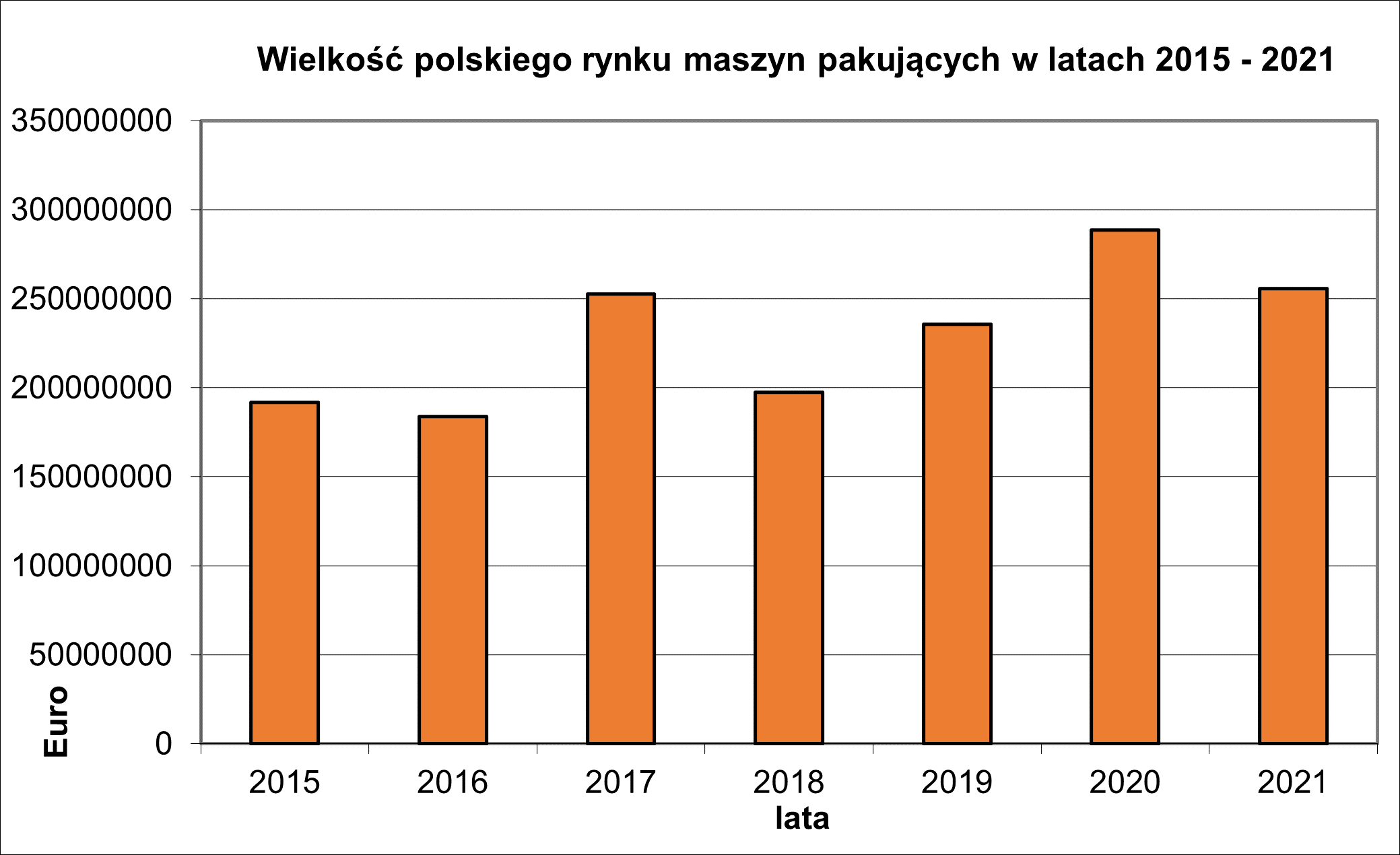

Polski rynek maszyn pakujących (wykres Fig.4) sukcesywnie wzrastał od roku 2018 i w pierwszym roku pandemii okazał się odporny na kryzys, osiągając wartość 288,5 mln Euro w roku 2020, po wzroście o ponad 22% w stosunku do roku 2019. Niestety w drugim roku pandemii rynek skurczył się o ponad 11% i osiągnął wartość 255,8 mln Euro tj. poziom z roku 2017. Sytuacja ekonomiczna, spadek produkcji i niepewna przyszłość spowodowały wstrzymanie wielu inwestycji i zmniejszenie popytu na maszyny w 2021 roku.

Fig.4 Źródło: Eurostat oraz obliczenia własne

Jednak są pewne przesłanki do optymistycznej prognozy na rok 2023, kiedy to przewiduje się pewne ożywienie gospodarcze od drugiego kwartału. Jak podaje VDMA (Niemieckie Stowarzyszenie Producentów Maszyn) już w 2022 roku zwiększył się portfel zamówień u niemieckich producentów maszyn pakujących i wzrosła produkcja oraz eksport tych urządzeń z Niemiec, co może świadczyć o poprawie sytuacji na światowym rynku maszyn pakujących.

W związku z zaburzeniami łańcuchów dostaw w ostatnich latach obserwuje się wzrost zainteresowania zwiększaniem zapasów części zamiennych do maszyn pakujących. Ta dodatkowa korzyść dla producentów maszyn pakujących pozwala użytkownikom tego sprzętu zapewnić ciągłość produkcji podczas nieprzewidzianych awarii i braku możliwości szybkiej dostawy niezbędnych elementów i podzespołów. Zakupy części zamiennych nie są objęte wartościami wskazanymi na wykresach powyżej, ale powiększają przychody producentów maszyn pakujących.

Podobnie jak w branży opakowaniowej doskonalenie maszyn pakujących będzie opierało się na zasadach wynikających ze zrównoważonego rozwoju, a więc coraz mniejsze zużycie energii, wody i innych zasobów, przy jednoczesnym zwiększaniu prędkości i elastyczności maszyn. Coraz więcej urządzeń będzie wyposażonych w automatyczną zmianę formatów opakowań, pozwalającą na produkcję w krótkich seriach bez straty czasu na przezbrajanie maszyn.

Kontynuowane będą rozwiązania wykorzystujące roboty, manipulatory i coboty. Jak wynika z raportu Międzynarodowej Federacji Robotyki rok 2021 przyniósł gwałtowny wzrost zainstalowanej liczby robotów na świecie, w tym również w Polsce. W tym czasie w Polsce zainstalowano ponad 3 tysiące nowych robotów przemysłowych, co stanowi wzrost o ponad 50% w porównaniu z rokiem 2020. Oczywiście najbardziej zrobotyzowane branże to elektryczna/elektroniczna oraz samochodowa, ale wykorzystywanie robotów pick & place w maszynach pakujących oraz robotów w branży spożywczej jest coraz popularniejsze i stanowi znaczący udział tych branż w ogólnej liczbie nowych robotów. Dalszy wzrost ilości robotów będzie ułatwiony dzięki wprowadzonej w 2022 roku uldze na robotyzację przemysłową, która pozwala odliczyć 50% kosztów kwalifikowanych na inwestycje w robotyzację aż do 2026 roku.

Nadal w liniach pakujących pojawiać się będą urządzenia i podzespoły kontrolne w celu zapewnienia jak najlepszej jakości pakowanych produktów. Wymienić tutaj można wagi kontrolne, wykrywacze metali, wykrywacze rentgenowskie, urządzenia do kontroli szczelności opakowań, czy serializacji produktów.

Istotnym elementem dopasowania maszyn pakujących będą nowe wymagania prawne stanowione przez Unię Europejską, czy prawo w poszczególnych krajach, np. konieczność ścisłego dopasowania wielkości opakowania do produktu w celu zapewnienia tzw. współczynnika pustej przestrzeni w opakowaniu, czy przystosowanie maszyn do nowych materiałów opakowaniowych. Pojawiające się nowe materiały opakowaniowe przyjazne dla środowiska będą przygotowane do recyklingu lub biodegradacji, będą najczęściej cieńsze o innych parametrach technicznych. Innymi przykładami mogą być nowe wymogi unijne dotyczące informacji na etykietach opakowań, czy przystosowanie maszyn do pakowania produktów sprzedawanych w e-handlu. W listopadzie 2023 roku wchodzi w życie amerykańska ustawa o bezpieczeństwie łańcucha dostaw leków (DSCSA – Drug Supply Chain Security Act) i wszyscy uczestnicy łańcucha dostaw począwszy od produkcji poprzez pakowanie, dystrybucję i logistykę muszą przestrzegać przepisów DSCSA, jeśli chcą prowadzić działalność w Stanach Zjednoczonych.

Innym zagadnieniem, które w następnych latach będzie wywierało duży wpływ na rozwój systemów produkcyjnych i logistycznych będzie coraz bardziej zaawansowana technologia przetwarzania dużych zbiorów danych (big data), pochodzących z maszyn lub łańcucha dostaw. Jednym z elementów tej technologii będzie samouczenie się maszyn, w tym również pakujących, gdzie w ułamku sekundy mogą być analizowane złożone informacje z różnych czujników na linii produkcyjnej, dzięki którym poszczególne maszyny mogą same planować przeglądy techniczne, czy podejmować decyzje o czyszczeniu, konserwacji czy wymianie części, która może ulec awarii w krótkim terminie. Już dzisiaj stosuje się często np. czujniki temperatury lub mierniki mikro drgań, kontrolujące pracę łożysk w celu wykrycia zbliżających się kłopotów technicznych. Innym zastosowaniem big data mogą być dodatkowe funkcje robotów pick & place, które dzięki zastosowanym kamerom i systemom wizyjnym oraz wprowadzonym informacjom o produkcie mogą rozpoznawać wadliwe produkty i wyrzucać je przed zapakowaniem. Zastosowanie analizy big data zwiększa bezpieczeństwo produktów w łańcuchu dostaw poprzez śledzenie produktów i kontrolę otwarcia opakowań. Analiza big data pozwala również na optymalizację produkcji, zamówień czy automatyczne zarządzanie zapasami. Coraz to nowsze zastosowania przetwarzania dużych zbiorów danych będą narzucały konstruktorom maszyn nowe rozwiązania i wymagania.

©® 2024 Wszystkie prawa zastrzeżone - Projekt i wykonanie strony: NetSwifter